相続税に関する特例にはどのようなものがあるか

1 相続税とは

人が亡くなると、その人の財産(相続財産)に関する相続が発生します。

相続税とは、相続によって被相続人(=亡くなった人)の財産を引き継いだ場合に発生する税金のことをいいます。

相続税を納める義務が発生するのは、相続財産の金額が基礎控除額を超える場合になります。

平成26年までは、基礎控除額は「5000万円+1000万円×法定相続人の数」とされていましたが、平成27年以降は、基礎控除額が「3000万円+600万円×法定相続人の数」まで大幅に減額されてしまったため、相続税を納める義務を負う方が増えています。

2 相続税に関する特例

相続税の金額は、相続財産の金額によって決まりますが、相続税の金額を決めるにあたり、利用できる特例がいくつかあります。

ここでは、よく使われる特例について解説していきます。

⑴ 税額控除

相続税の金額そのものを減額することのできる特例があります。

たとえば、配偶者の税額軽減、未成年者控除、障害者控除、相次相続控除などが挙げられます。

ア 配偶者の税額軽減

配偶者の税額軽減とは、被相続人の配偶者については、1億6000万円又は配偶者の法定相続分に相当する金額のいずれか高い金額までは、相続税を課さないこととする特例です。

これは、夫婦であった被相続人が亡くなった場合、相続財産は残された配偶者の今後の生活の糧になるものであることから、税負担を軽減させようとするものです。

イ 未成年者控除・障害者控除

相続人が未成年者や障害者である場合に、相続税の金額を減額することができる特例です。

未成年者の場合、満18歳(※令和4年3月31日の法改正以前の相続の場合は満20歳)になるまでの年数×10万円分、相続税が減額されます。

障害者の場合、満85歳になるまでの年数×10万円(※特別障害者に該当する場合は20万円)分、相続税が減額されます。

いずれも、相続人の性質に応じて税負担を優遇するための特例といえます。

ウ 相次相続控除

相次相続控除とは、例えば、祖父が亡くなって父が相続人となり、その際に相続税の納付を行ったところ、10年以内に父も亡くなったため、その子供が相続人となって相続税を納付しなければならないような場合に、相続税額から一定金額を減額することができる特例です。

被相続人が亡くなる10年以内に相続し、相続税を負担していた場合に、その被相続人の相続においても満額の相続税負担を課すと、過大な負担となるとの配慮から、このような特例が設けられています。

⑵ 小規模宅地等の特例

小規模宅地等の特例とは、一定の要件を満たしていれば、土地の価値を最大で80%減額し、相続財産の金額として評価することができる特例です。

不動産については、相続財産の中でも、特に価値が大きくなりやすい一方、被相続人が居住していた不動産や事業を行っていた不動産は、相続人にとっても生活の基盤となっていることが多いです。

相続税を納めるために生活拠点・事業拠点である不動産を売らなければならないという事態を避けるために、小規模宅地の特例が設けられています。

⑶ 非課税財産

被相続人が死亡したことによって支払われる死亡保険金や死亡退職金については、それぞれ「500万円×法定相続人の数」までは、税金が課されません。

死亡保険金や死亡退職金は、相続人の今後の生活のために必要な財産ですので、非課税枠が設けられています。

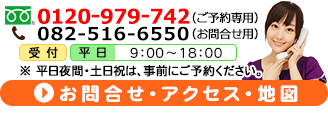

3 相続税の特例については税理士へご相談ください

相続税の申告に当たっては、これらの特例をうまく利用して、相続税負担の軽減を図っていくことが大切です。

しかし、10か月以内という決して長くはない期間の間に、相続人の財産を調査し、その財産を適切に評価して、適用できる特例についての検討を行ったうえで申告と納税を行うのは、かなり難易度が高いといえます。

どのような特例が使えるのか分からない等、相続税についてお困りの方は、税理士にご相談されることをおすすめします。